ИГОРЬ ВОЛОСОВ, заместитель руководителя проекта «СПАРК-Интерфакс», к.э.н.

В условиях восстановительного роста российской экономики сектор ИТ демонстрирует устойчивую динамику ключевых показателей. Отмечается бум инвестиций в основной капитал, ускоренный рост оборота, существенное увеличение кредитования ИТ-компаний российскими банками. Среди драйверов экспансии сектора - растущий спрос на ИТ-услуги, накопленный финансово-экономический потенциал, а также разнообразные инструменты государственной поддержки сектора, которые продолжают совершенствоваться.

Опережение в сравнительной динамике

Оценка сравнительной динамики базовых индикаторов сектора ИТ показывает его опережающее развитие в условиях восстановительного роста экономики. В 2023 г. ИТ-сектор заметно превосходил национальную экономику по динамике оборота (на 17 процентных пунктов), а также инвестициям в основной капитал (на 83 процентных пункта). Однако по ряду других показателей сектор ИТ демонстрировал более скромные результаты. Финансовый результат рос немного медленнее (на 2 процентных пункта). Отмечалось увеличение объемов просрочки по кредиторской и дебиторской задолженности. Количество конкурсных производств выросло на 1% до 175 в 2023 г. при общем падении их числа в экономике на 11%, оставаясь в пересчете на 1000 компаний 3,7 раз ниже общероссийского индикатора.

Изменение ключевых показателей развития ИТ-сектора* в сравнении с общероссийскими в 2023 г., к соответствующему периоду год назад

*Под компаниями ИТ понимаются те юрлица, которые указывают следующие основные ОКВЭД: разработка компьютерного программного обеспечения, консультационные услуги в данной области и другие сопутствующие услуги (ОКВЭД – 62), деятельность в области информационных технологий (ОКВЭД – 63)

Источник: рассчитано по данным Росстата и «СПАРК-Интерфакс»

В 2023 г. оборот сектора ИТ в текущих ценах (4936,5 млрд. руб.) на 28% превышал уровень аналогичного периода год назад. Отрыв от экономики в целом по темпам роста еще более увеличился в 4 кв. 2023 г., достигнув почти 28 процентных пунктов. Более того, квартальная динамика развития ИТ-сектора говорит об устойчивом ускорении его развития. Темпы прироста оборота достигли 50% в последнем квартале 2023 г. по сравнению с 27% в 3 кв., 15% во 2 кв. и только 6% в 1 кв. прошлого года.

Одной из важнейших тенденций развития ИТ-сектора стал инвестиционный бум. Отмечалось более чем двукратное увеличение инвестиций в основной капитал, достигших 621,6 млрд. руб. При этом доля инвестиций сектора в общероссийских капиталовложениях выросла на 0,9 процентных пункта до почти 2,2%, что может свидетельствовать о начавшихся структурных сдвигах в инвестиционных потоках в российской экономике.

Устойчивый рост прибыли

Еще одним ключевым показателем развития сектора ИТ стал устойчивый рост финансового результата. Он увеличился на 33% по сравнению с аналогичным периодом год назад. Объем превышения прибыли до налогообложения ИТ-компаний над убытками достиг 484,7 млрд. руб.

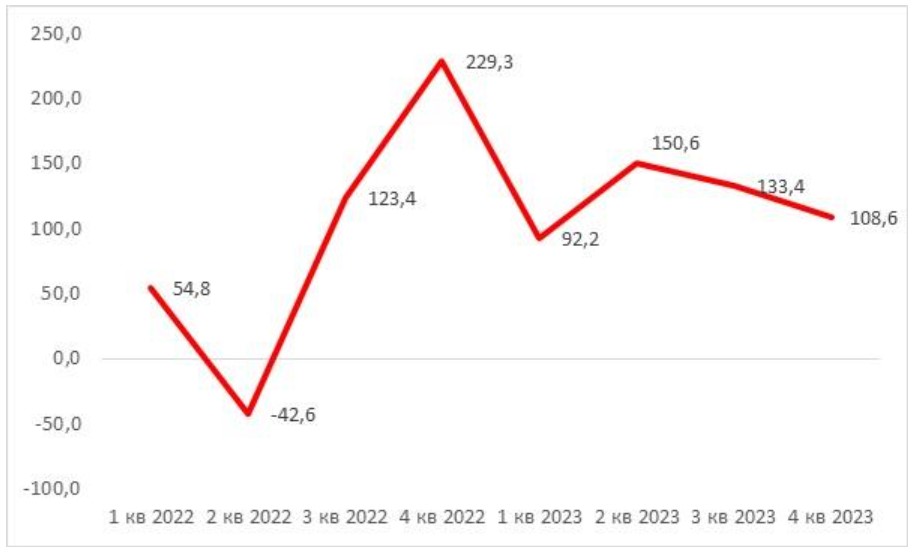

Квартальный финансовый результат ИТ-сектора в 2022-2023 гг.

Источник: рассчитано по данным Росстата

Между тем, рост финансового результата пока не отразился на рентабельности активов. Как показывают оценки, сделанные на основе данных Росстата, она увеличилась только на 0,5 процентных пункта до 7%. При этом ее уровень был немного ниже соответствующего среднероссийского индикатора (более 8%).

В лидерах кредитной экспансии

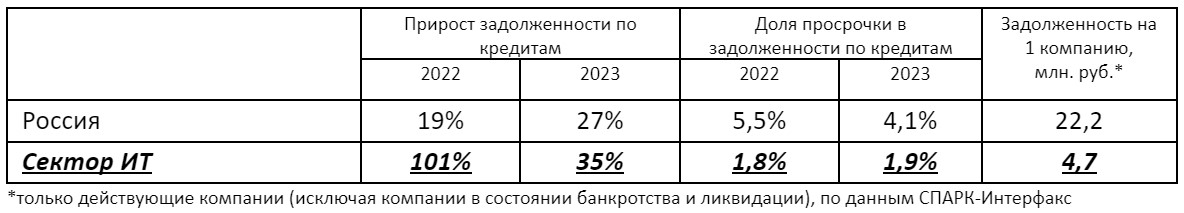

Быстрое развитие сектора ИТ во многом опиралось на существенное увеличение его кредитования российскими банками. Процесс стимулировался рядом факторов, важнейшими среди которых были относительно низкий уровень проникновения кредитования, сложившийся в секторе в предшествующие годы, хорошая финансовая устойчивость ИТ-компаний как заемщиков, а также программа льготного кредитования, запущенная в 2020 г. Так, по данным СПАРК-Интерфакс, на начало 2023 г. уровень проникновения кредитования в ИТ-секторе составлял только 39%, что было почти на 5 процентных пунктов ниже среднероссийского индикатора.

В 2022 г. ИТ-сектор был безусловным лидером по росту задолженности по кредитам, которая возросла более чем 2 раза. В прошлом году отраслевые приоритеты кредитования существенно скорректировались, хотя информационные технологии сохранили место в Топ-15 секторов по темпам роста задолженности по кредитам. Прирост задолженности ИТ-компаний замедлился до 35% в 2023 г., однако ее динамика на 8 процентных пунктов опережала показатели в целом по экономике.

Задолженность по кредитам ИТ-сектора в 2022-2023 гг.

Источник: рассчитано по данным ЦБ, Росстата, СПАРК-Интерфакс

Источник: рассчитано по данным ЦБ, Росстата, СПАРК-Интерфакс

Активное кредитование сектора ИТ привело к усилению долгового бремени, которое увеличилось в 1,4 раза по сравнению с 2022 г. и более чем в 2 раза к 2021 г. Тем не менее, его уровень остается крайне низким и не вызывает беспокойства. На начало 2024 г. уровень долговой нагрузки ИТ-компаний был в 2,2 раз ниже, чем в среднем по России.

К тому же ИТ-сектор демонстрирует высокую надежность в обслуживании кредитов. В последние два года доля просрочки в задолженности по кредитам оставалась практически неизменной. Показатель составлял всего лишь 1,9% от суммы долга, что было в разы ниже индикатора, сложившегося в экономике (4,1%).

Проблемы платежной дисциплины

Ускоренное развитие сектора ИТ не могло не отразиться на динамике просроченной кредиторской и дебиторской задолженности. Однако данный процесс был в большей степени обусловлен быстрым расширением масштабов бизнеса, а не ослаблением финансовой устойчивости ИТ-компаний. Данные Росстата показывают, что ситуация в этой области остается стабильной даже несмотря на быстрый рост просрочки.

В 2023 г. объем просроченной кредиторской задолженности сектора ИТ увеличился в 3,3 раза, превысив 7 млрд. руб. При этом удельный вес просрочки в совокупной кредиторской задолженности сектора оставался на низком уровне. Хотя данный показатель вырос с 0,2% в конце 2022 г. до 0,5% в декабре, его уровень был более чем 8 раз ниже индикатора в среднем по России (4,1%).

Между тем, более актуальными для ИТ-компаний оставались проблемы управления дебиторской задолженностью. Просрочка по дебиторке выросла за три квартала прошлого года на 68%, превысив 36 млрд. руб., тогда как ее прирост по России составил только 20%. Однако уровень просроченной дебиторской задолженности был по-прежнему относительно низким. Так, отношение просрочки по дебиторской задолженности к размеру трёхмесячного оборота сектора не достигало и 2%, что было в 2,7 раза ниже показателя для экономики в целом.

Высокий уровень надежности делового партнера

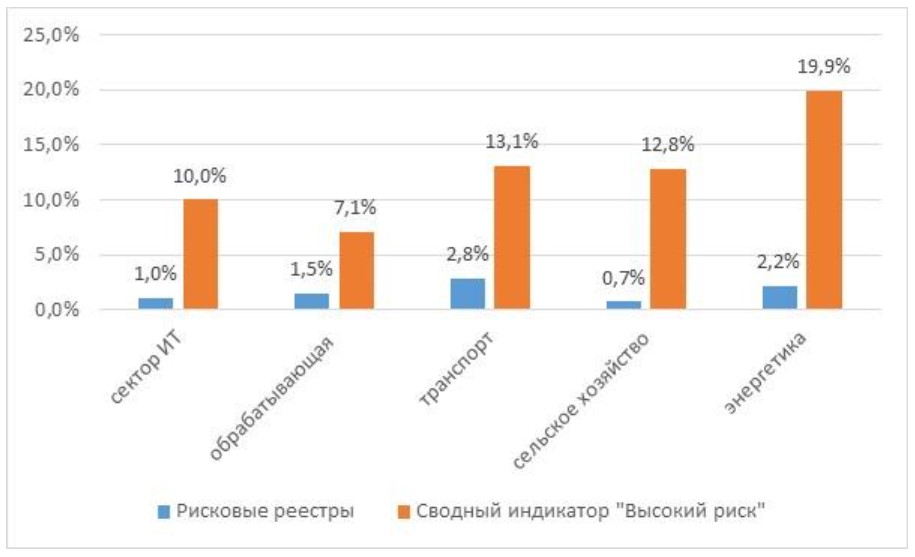

В условиях снижения информационной прозрачности российского бизнеса в результате приостановки раскрытия некоторых статистических данных и отчетов самих компаний растущую актуальность приобретает отраслевая оценка уровня надежности делового партнера. В этой связи доля компаний сектора в рисковых реестрах и со Сводным индексом «Высокий риск» СПАРК-Интерфакс может рассматриваться как один из показателей такой надежности. По состоянию на 1 кв. 2024 г. отраслевая надежность ИТ-сектора по соответствующим индикаторам остается на сравнительно высоком уровне.

Доля ИТ-компаний в рисковых реестрах составляла лишь 1,0% в 1 кв. 2024 г. (2,1% на конец 2022 г.), что было меньше, чем во многих других видах экономической деятельности. Так, в транспортировке и хранении этот показатель достигал 2,8%, в добыче полезных ископаемых 2,6%, энергетике — 2,2%, обрабатывающей промышленности — 1,4%. Среди основных причин включения ИТ-компаний в рисковые реестры были отсутствие по юридическому адресу (69% случаев против 47% года назад) и включение в список недобросовестных поставщиков (29% и 17% год назад).

Доля компаний с выручкой более 50 млн. руб. в рисковых реестрах и со Сводным индексом «Высокий риск» в 1 кв. 2024 г.

*Рисковые реестры: компании, отсутствующие по юр.адресу по данным ФНС; юр.лица, имеющие задолженность по уплате налогов; Реестр недобросовестных поставщиков; юр.лица, в состав исполнительных органов которых входят дисквалифицированные лица; и др.

*Рисковые реестры: компании, отсутствующие по юр.адресу по данным ФНС; юр.лица, имеющие задолженность по уплате налогов; Реестр недобросовестных поставщиков; юр.лица, в состав исполнительных органов которых входят дисквалифицированные лица; и др.

**Сводный индикатор является совокупной оценкой аналитических показателей Индекса должной осмотрительности, Индекса финансового риска, Индекса платежной дисциплины, а также Статуса компании (состояния ликвидации, банкротства и т.д.)

Источник: «СПАРК-Интерфакс»

Между тем доля ИТ-компаний со Сводным индексом «Высокий риск» несколько выросла. Удельный вес таких компаний в общей численности увеличился с 6,8% в конце 2022 г. до 10,0% в настоящее время. По этому показателю сектор ИТ менее предпочтительно, чем обрабатывающая промышленность (7,1%), заметно превосходя транспорт, энергетику, строительство, добычу полезных ископаемых и сельское хозяйство.

Таким образом, в прошлом году российский ИТ-сектор сумел опередить экономику в целом по динамике многих ключевых показателей. Опираясь на активное кредитование российскими банками и механизмы государственной поддержки, сектор генерирует быстро растущие объемы прибыли и наращивает инвестиции в основной капитал. Между тем, ускоренный рост сопровождается некоторым увеличением просроченной кредиторской и дебиторской задолженности, которые пока остаются на низком уровне и не влияют на финансовую устойчивость ИТ-компаний.