ИГОРЬ ВОЛОСОВ, заместитель руководителя проекта «СПАРК-Интерфакс», к.э.н.

«СПАРК-Интерфакс» ежегодно выявляет российские компании, демонстрирующие в течение многих лет высокие темпы роста. Результаты очередного ежегодного обзора еще раз показали, что развитие феномена быстрорастущих компаний (БРК) имеет определенные закономерности. В частности, относительно стабильным являются распределение компаний по группам роста и ключевым сегментам бизнеса, показатель ежегодного обновления списка компаний, рэнкинг по прибыльности по видам экономической деятельности и пр. Более того, оказалось, что даже пандемия была не способна ликвидировать такие точки ускоренного роста.

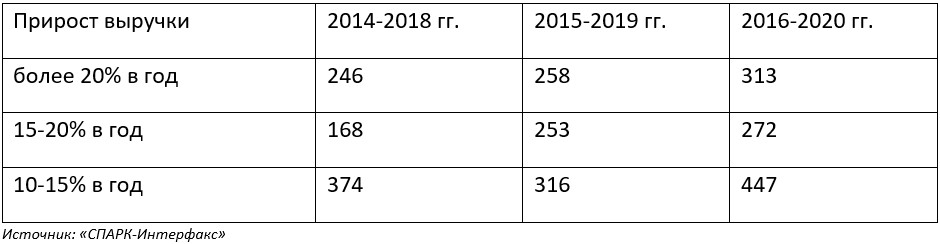

В список «СПАРК: Быстрорастущие компании по итогам 2016-2020 гг.» вошли 1032 компании, имевшие темпы роста выручки более 10% в год в постоянных ценах в течение каждого из последних 4 лет – для сравнения в прошлом списке (2015-2019 гг.) таких насчитывалось 827. Число компаний, которые обеспечили рост доходов ежегодно минимум на 20%, также увеличилось, составив 313 против 258. Вопреки опасениям, пандемия не только не смогла сдержать развитие наиболее динамичных российских компаний, но и, возможно, открыла новые ниши для ускоренного роста.

Количество быстрорастущих компаний по группам

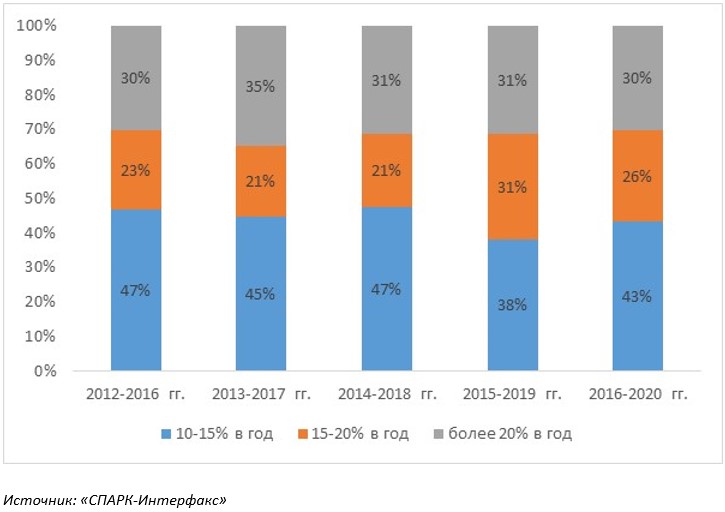

Распределение быстрорастущих компаний по группам

Критерии включения быстрорастущих компаний в список:

- Ежегодный прирост выручки компании должен превышать групповой показатель (20, 15 или 10%) в постоянных ценах ежегодно в течение 4 лет по сравнению с базовым годом.

- Выручка компании в 2016 г. должна превышать 81 млн руб.

- Чистые активы компании в последний отчетный год не являются отрицательными.

- Компания не должна быть аффилирована с крупнейшими холдингами.

- Компания не должна иметь в числе акционеров компании и структуры с госучастием.

- Компания имеет Индекс финансового риска «СПАРК-Интерфакс» в диапазоне «средний» или «низкий» («высокий» уровень свидетельствует о большой вероятности потери платежеспособности на горизонте в год-полтора).

Новый список БРК претерпел очередное обновление, однако оно было заметно меньше по сравнению с предыдущими периодами. Около 37% компаний из прошлогоднего списка сумели сохранить высокие темпы роста и место в группе БРК по итогам 2016-2020 гг. по сравнению с аналогичным показателем обновления в 31% в прошлом году.

Структура распределения компаний по группам роста оставалась относительно стабильной. Между тем отмечалось снижение доли компаний с темпами прироста выручки более 15% в год (до 56% от общего числа по сравнению с 62% в прошлом списке). При этом удельный вес компаний третьей группы (10-15% в год) вырос до 43%, что еще более укрепило их ведущие позиции.

Несколько снизилась доля крупных компаний в числе БРК, которая составила 28% по сравнению с 33% год назад. Между тем в группе компаний с самыми высокими темпами роста удельный вес крупных компаний сократился незначительно – с 47% до 45%. По-видимому, размер компании остается одним из важных факторов, помогающих обеспечить ускоренный рост.

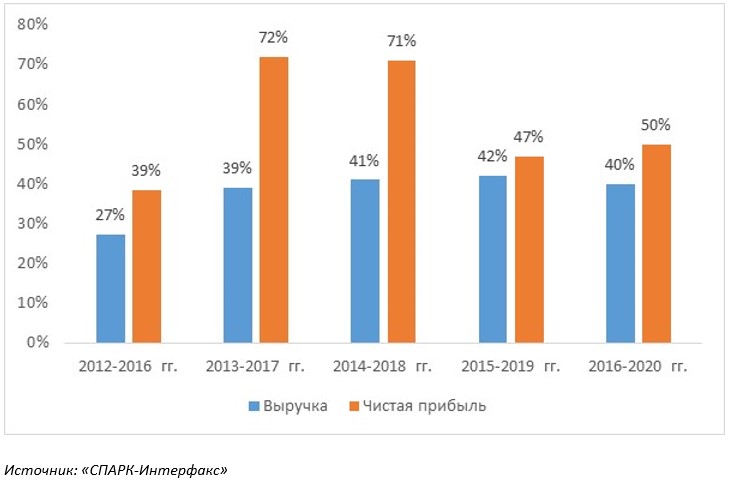

Отмечались и изменения в динамике средних финансовых показателей. Несколько ускорились среднегодовые темпы прироста чистой прибыли (с 47% до 50%) при незначительном снижении темпов прироста выручки – до 40% ежегодно. В этой связи можно говорить о замедлении тенденции к снижению эффективности работы этих компаний, хотя средние темпы роста чистой прибыли по-прежнему существенно отстают от бума 2013-2018 гг., когда этот показатель превышал 70%.

Среднегодовые темпы прироста выручки и чистой прибыли «газелей» (в постоянных ценах)

Оценка уровня долговой нагрузки у быстрорастущих компаний показывает, что достижение высоких темпов, как правило, обеспечивается за счет опоры на собственные ресурсы, а не на привлечение заемных средств. Отношение чистого долга к EBIT у компаний из нового списка составило в среднем 0,6х в конце периода по сравнению с 0,9х у компаний из прошлогоднего списка.

Самые перспективные рынки

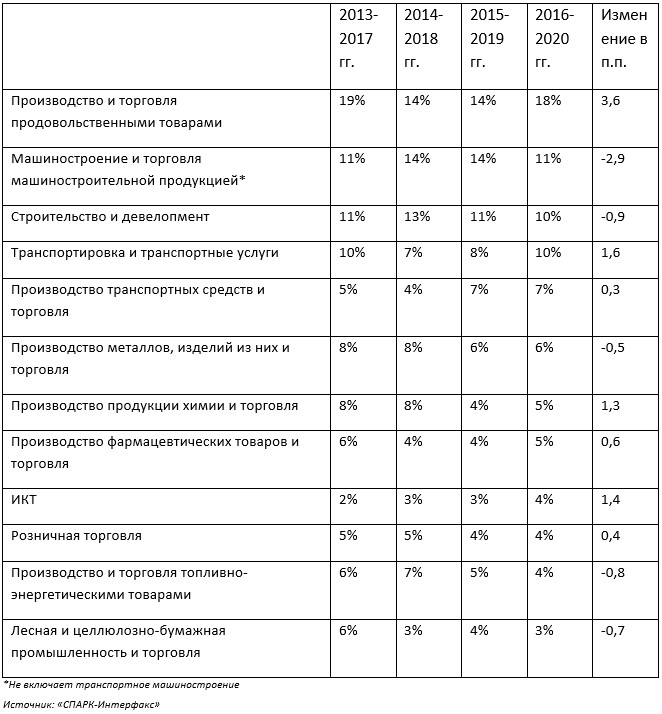

Группировка компаний по взаимосвязанным сегментам бизнеса, которые объединяют БРК из разных отраслей экономической деятельности на одном рынке, вновь подтверждает тезис об относительной стабильности перечня видов бизнеса, где успешно развиваются «газели». В то же время пандемия все-таки внесла определенные коррективы.

Агропромышленный бизнес, который являлся абсолютным лидером в период до 2018 г., почти вернул свои доминирующие позиции. Его доля вновь составила 18% по сравнению с 14%, отмечавшимися в исследованиях в 2018-2019 гг. Успешному развитию сектора способствовали как устойчивый спрос на внутреннем рынке и скачок мировых цен на продовольствие до рекордных уровней, так и постоянная государственная поддержка аграриев. Все это сопровождалось улучшением финансового состояния компаний сектора, что, в частности, способствовало заметному росту закупок сельхозтехники и удобрений. Отмечается также сокращение просроченной кредиторской задолженности и просрочки по займам и кредитам. Со второй половины 2020 г. началось устойчивое снижение количества конкурсных производств.

Машиностроительный комплекс, хотя и остался в группе лидеров, оказался наиболее пострадавшим от пандемии. Его доля в общем числе БРК упала с 14% до 11%. Несмотря на то, что машиностроители сохранили рост продаж, им не удалось избежать ухудшения финансового состояния, что было связано с экономической ситуацией в стране, а также падением экспорта. Поскольку производственный цикл в машиностроении зависит от бесперебойности поставок огромного количества компонентов, нарушение цепочек в результате локдаунов в различных странах мира не могло не сказаться на развитии сектора.

Также ослабили позиции строительство и девелопмент, доля которых снизилась до 10% по сравнению с 11% в прошлом году. Сектору удалось пройти прошлый год относительно успешно благодаря программе льготной ипотеки, продолжению государственного финансирования крупных инфраструктурных проектов, переходу большинства компаний на использование эскроу-счетов в жилищном строительстве. Несмотря на значительный рост прибыли по итогам 2020 г., финансовое положение сектора остается неустойчивым. Продолжает увеличиваться уровень просрочки по банковским кредитам. В строительном комплексе, как показывает СПАРК, сохраняются высокие финансовые риски. Доля компаний с Индексом платежной дисциплины «Высокий риск» остается одной из самых значительных среди крупнейших секторов. На 1000 компаний сектора приходится почти 17 конкурсных производств, что почти вдвое превышает среднероссийский показатель.

В пятерке наиболее привлекательных секторов остались транспортировка и транспортные услуги, а также производство транспортных средств и торговля ими, доли которых увеличились до 10% и 7% соответственно. Хотя пассажирский транспорт оказался в глубочайшем кризисе, грузовому сегменту транспортного сектора удалось постепенно приспособиться к изменившимся условиям. Наметившееся оживление в экономике и внешней торговле стали положительно сказываться на динамике грузооборота. Основным драйвером в секторе транспортных средств стали автомобилестроение и автодилеры, которые пытались активно адаптироваться к сжатию внутреннего рынка благодаря государственной поддержке автокредитования, а также прямым госзакупкам. С 4 кв. 2020 г. начало увеличиваться производство легковых и грузовых автомобилей. Проблемы вагоностроения, которое столкнулось с перепроизводством подвижного состава, пока не смогли сдержать развития кластера транспортного машиностроения.

Как и прогнозировалось в прошлогоднем обзоре, произошел рост долей ряда секторов в общем числе БРК, на развитие которых пандемия оказывала непосредственное влияние. В их число вошли ИКТ, химический и фармацевтический комплексы, а также розничная торговля.

Распределение БРК по секторам

Транспортный сектор и строительный комплекс оказались в лидерах и по темпам развития, обеспечив темпы роста выручки выше средних показателей (на 50% и 44% соответственно). Между тем, большая часть секторов развивалась более медленно.

Из лидеров только производство транспортных средств и торговля ими, а также строительный комплекс смогли опередить средние показатели по темпам роста чистой прибыли (прирост на 67% и 65% соответственно). Однако их чистая прибыль росла медленнее по сравнению компаниями здравоохранения, легкой промышленности и энергетики. Среди отстающих по данному показателю оказались компании ИКТ, металлургии и металлообработки, розничной торговли, фармацевтического комплекса.

Самые эффективные «ниши»

Быстрые темпы роста не являются гарантом процветания компании. Ключевым критерием успешности развития бизнеса остается прибыльность. Оценка прибыльности БРК по видам экономической деятельности обнаруживает, что список трех наиболее эффективных отраслей вновь не изменился. Произошло лишь перераспределение в рамках группы. Наиболее рентабельными видами бизнеса для быстрорастущих компаний остаются сельское хозяйство (норма чистой прибыли – 27,3%), здравоохранение (19,2%) и рыболовство (16,2%), прибыльность которого резко упала.

Средняя норма чистой прибыли практически во всех ведущих видах экономической деятельности из ТОП-10 существенно возросла. Прошлогодний список по прибыльности обновился только на 20% (на 50% в прошлом году). Ушли производство и добыча энергетического сырья и автомобилестроение. Им на смену пришли легкая промышленность и торговля продукцией машиностроения. Последняя вернулась в список после трех лет отсутствия.

Хотя средняя рентабельность оптовой торговли, как правило, существенно ниже, чем в отраслях материального производства, относительно высокий уровень прибыльности продемонстрировали также торговля продукцией легкой промышленности и лекарствами. Их рентабельность по чистой прибыли составила 7,9% и 7,3% соответственно.

ТОП-10 наиболее рентабельных видов деятельности БРК

Постковидная реальность

Пандемия, по-видимому, лишь только начала вносить изменения в структуру экономической деятельности. Пока она не смогла сдержать развитие феномена быстрорастущих компаний в России, число которых даже увеличилось, перевалив за тысячу. Основные тенденции в сфере БРК еще не претерпели кардинальных изменений. Произошла только небольшая перегруппировка в составе лидеров как по привлекательности, так и по уровню рентабельности. Между тем не исключено, что наметившиеся в первый год пандемии небольшие сдвиги получат дальнейшее развитие в новой постковидной реальности.

ТОП-5 быстрорастущих компаний России в 2016-2020 гг.

- ООО «УРАЛ ЛОГИСТИКА» – это крупный оператор по оказанию транспортно-экспедиторских услуг по перевозке грузов железнодорожным транспортом как во внутрироссийском, так и в международном транспортном сообщении.

- ООО «БК ОЛИМП» – официальная букмекерская контора, предлагающая широкую линию спортивных событий для ставок на спорт.

- ООО «ИТЕКО РОССИЯ» – один из крупнейших операторов логистики по объему активов и автотранспорта в Восточной Европе. Оказывает мультимодальные услуги во всех секторах экономики.

- ООО «СДЭК-ГЛОБАЛ» – один из лидеров российского рынка быстрой доставки. Под брендом «СДЭК» объединены более двух тысяч пунктов выдачи заказов в России и за рубежом.

- ООО «УПРАВЛЯЮЩАЯ КОМПАНИЯ НКС» – это крупная букмекерская контора Winline, работающая с 2009 г.

Полная версия исследования, включающая ТОП 50 быстрорастущих компаний России, доступна по ссылке.