«СПАРК-Интерфакс» ежегодно выявляет российские компании, демонстрирующие в течение многих лет высокие темпы роста. Результаты очередного ежегодного обзора показали, что число быстрорастущих компаний (БРК) в России продолжает увеличиваться. Пандемия не смогла заглушить точки ускоренного роста, что является свидетельством возросшей устойчивости российской экономики к внешним и внутренним шокам. При этом среди «газелей» доля МСП выросла до 72%.

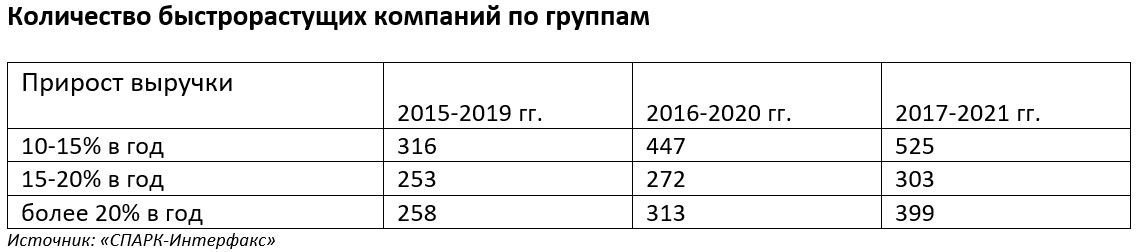

В новый список «СПАРК: Быстрорастущие компании» по итогам 2017-2021 гг. вошло 1227 компаний, имевших темпы роста выручки более 10% в год в постоянных ценах в течение каждого из последних 4 лет – по сравнению с 1032 компаниями в прошлом списке (2016-2020 гг.).

Число компаний, которые обеспечили рост доходов ежегодно минимум на 20% год, также увеличилось, составив 399 против 313. И второй год пандемии не смог сдержать развитие наиболее динамичных российских компаний. По-видимому, российский бизнес уже достиг того уровня зрелости, который позволяет успешно находить «ниши» для ускоренного роста даже в неблагоприятных обстоятельствах.

Критерии включения быстрорастущих компаний в список:

- Ежегодный прирост выручки компании должен превышать групповой показатель (20, 15 или 10%) в постоянных ценах ежегодно в течение 4 лет по сравнению с базовым годом.

- Выручка компании в 2017 г. должна превышать 87 млн руб.

- Чистые активы компании в последний отчетный год не являются отрицательными.

- Компания не должна быть аффилирована с крупнейшими холдингами.

- Компания не должна иметь в числе акционеров компании и структуры с госучастием.

- Компания имеет Индекс финансового риска «СПАРК-Интерфакс» в диапазоне «средний» или «низкий» («Высокий» уровень свидетельствует о большой вероятности потери платежеспособности на горизонте в год-полтора).

Новый список БРК обновился в большей степени по сравнению с предыдущими периодами. По итогам 2017-2021 гг. сохранить высокие темпы роста и место в группе БРК сумели около 34% компаний из прошлого списка, тогда как год назад таких насчитывалось 37%.

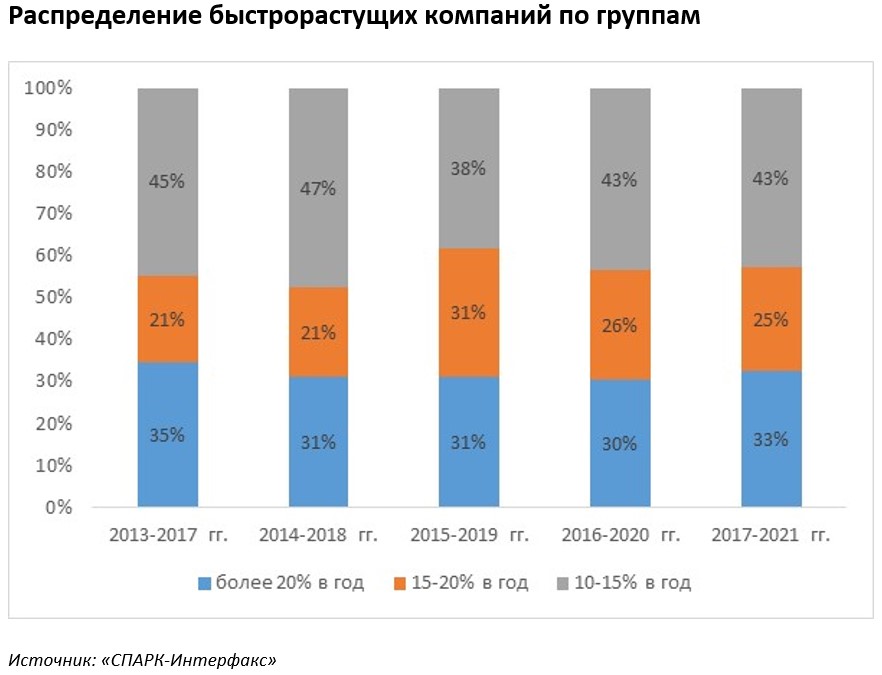

Структура распределения компаний по группам роста оставалась относительно стабильной. В то же время увеличилась доля компаний с темпами прироста выручки более 20% в год (до 33% от общего числа по сравнению с 30% прошлом списке). Удельный вес компаний третьей группы (10-15% в год) остался неизменным (43%).

Вновь снизилась доля крупных компаний в числе БРК, которая составила 28% по сравнению с 33% год назад. То есть дальнейший рост числа БРК происходил в основном за счет среднего и малого бизнеса. Правда, в группе компаний с самыми высокими темпами роста удельный вес крупных компаний все же увеличился – с 45% до 50%.

Есть изменения и в динамике средних финансовых показателей. Несколько сократились среднегодовые темпы прироста чистой прибыли (с 50% до 43%) при существенном снижении темпов прироста выручки – до 31% в год. Таким образом, эффективность работы быстрорастущих компаний продолжала расти даже в условиях ухудшения социально-экономической ситуации, вызванного пандемией.

Оценка уровня долговой нагрузки у быстрорастущих компаний показывает, что достижение высоких темпов роста, как и в прошлые периоды, обеспечивалось за счет опоры на собственные ресурсы, а не на привлечение заемных средств. Отношение чистого долга к EBIT у компаний из нового списка составило в среднем 0,4х в конце периода по сравнению с 0,6х у компаний из прошлогоднего списка.

Самые перспективные рынки

Группировка компаний по взаимосвязанным сегментам бизнеса, которые объединяют БРК различных направлений деятельности, вновь продемонстрировала относительную стабильность в списке видов бизнеса, где успешно развиваются «газели». В то же время пандемия не могла не внести определенные коррективы.

Агропромышленный бизнес сохранил свои доминирующие позиции. Его доля составила 17% по сравнению с 18% в исследовании по итогам 2016-2020 гг. Очевидно, что АПК останется основным сегментом бизнеса, где будут развиваться «газели». Поскольку сектор ориентируется прежде всего на удовлетворение стабильного внутреннего спроса, влияние санкций будет иметь ограниченный характер. Агропром, располагая существенной государственной поддержкой, продолжает даже в новых условиях демонстрировать хорошую финансовую устойчивость. Этому способствуют устойчивый спрос на продукцию, заметное снижение долгового бремени, высокая рентабельность сельского хозяйства и рыболовства (норма чистой прибыли – 19% и 23% в 2021 г.), скачок мировых цен на продовольствие, который позволял сохранять прибыльность бизнеса в последние месяцы. Между тем АПК вынужден противостоять существенному росту издержек производства из-за скачка цен на топливо, минеральные удобрения, комбикорма, а также временным трудностям в обеспечении запчастями и оборудованием. Воздействие этих неблагоприятных факторов уже проявляется в таких негативных тенденциях, как незначительное снижение объемов выручки компаний АПК и некоторое ухудшение платежной дисциплины в мае 2022 г.

Заметно усилились по итогам 2017-2021 гг. позиции строительного комплекса, доля которого увеличилась до 12% по сравнению с 10% в прошлом году. Сектору удалось пройти пандемию относительно успешно благодаря программе льготной ипотеки, продолжению государственного финансирования крупных инфраструктурных проектов, широкому использование эскроу-счетов в жилищном строительстве. У сектора, по-видимому, есть все шансы остаться одной из ключевых ниш для развития БРК. Опираясь на внутренний спрос и государственную поддержку, строительство и девелопмент слабо ощущает влияние санкций. Сектор продолжает быть прибыльным, растет производство строительных материалов, объем договоров подряда, жилищное строительство. Вместе с тем развитие сектора сдерживается «традиционными» проблемами – высоким уровнем просрочки по кредитам, кредиторской и дебиторской задолженности. Доля компаний с Индексом платежной дисциплины «Высокий риск» остается одной из самых значительных среди крупнейших секторов, причем она продолжала расти в апреле-мае 2022 г.

Машиностроительный комплекс, хотя еще и остался в группе лидеров, оказался наиболее пострадавшим от пандемии. Его доля в общем числе БРК упала с 11% до 8%. При этом количество машиностроительных БРК практически не изменилось (28 компаний). Очевидно, возможности машиностроительного комплекса для развития «газелей» значительно снизятся в ближайшие два года в результате санкционного давления и разрыва кооперационных связей. Беспокойство вызывает наметившаяся тенденция к некоторому сокращению выпуска продукции, ухудшению платежной дисциплины, а также росту просрочки по займам и кредитам, кредиторской и дебиторской задолженности. В то же время, как показывает «СПАРК-Интерфакс», сектор сохраняет неплохую финансовую устойчивость благодаря высокой ликвидности, низкому долговому бремени, прибыльности операций. Не исключено, что по мере развертывания процесса импортозамещения и переориентации на новых партнеров можно будет ожидать бурного развития БРК в машиностроительном комплексе.

Среди наиболее привлекательных секторов остались транспортировка и транспортные услуги, доля которых снизилась с 10% до 8%. В результате пандемийных ограничений пассажирский транспорт оказался в глубочайшем кризисе, тогда как грузовому сегменту транспортного сектора удалось постепенно приспособиться к изменившимся условиям. Несмотря на негативное влияние санкций транспортный сектор сохраняет хорошие шансы удержать позиции по числу БРК. После «шока» в марте-апреле 2022 г. грузооборот транспорта в мае начал расти, особенно в водном, автомобильном и железнодорожном сегментах. Сектор продолжает генерировать прибыль, имеет низкий уровень просрочки по платежам. Среди негативных тенденций – напряженная ситуация на воздушном транспорте и ухудшение платежной дисциплины. Удельный вес транспортных компаний с Индексом платежной дисциплины «Высокий риск» превысил 8% в мае 2022 г., хотя этот показатель остается значительно ниже уровня мая 2020 г. (13%).

Самые быстрорастущие «ниши»

Пандемия определила ряд отраслей, которые продемонстрировали наибольший прирост числа БРК, превзойдя соответствующий среднероссийский показатель. Прежде всего, отмечался бум в производстве бумаги и бумажных изделий, где количество таких компаний утроилось. Это было связано с всплеском спроса на упаковку, особенно в связи с развитием бизнеса по доставке товаров населению в условиях коронавирусных ограничений. Почти двукратный рост показало число БРК в производстве изделий из металлов, а также металлургии. Во многом этот рост опирался на спрос со стороны строительного комплекса, развитие которого стимулировалось государством, а также скачком цен на металлы на мировых рынках. Среди других динамичных «ниш», на развитие которых оказали воздействие и пандемия, и меры государственного регулирования, оказались производство резиновых и пластмассовых изделий, мебели, сельское хозяйство, деревообработка, пошив одежды.

Все эти «ниши» могут оставаться привлекательными для развития «газелей» в ближайшие годы, поскольку большинство работающих в них предприятий ориентируется на удовлетворение потребностей внутреннего рынка. Более того, санкции и уход с российского рынка ряда западных компаний будут создавать дополнительные стимулы для развития БРК в этих отраслях.

Самые эффективные отрасли

Быстрые темпы роста не всегда свидетельствуют о процветании компании. Ключевым критерием успешности развития бизнеса остается прибыльность. Оценка прибыльности БРК по видам экономической деятельности обнаруживает, что список трех наиболее эффективных отраслей несколько изменился. В тройке лидеров остались лишь рыболовство (норма чистой прибыли – 52,2%) и сельское хозяйство (37,2%). Здравоохранение опустилось на четвертое место, уступив по рентабельности нефтяному бизнесу (22,8%).

Прошлогодний список по прибыльности обновился наполовину (в прошлом году было обновление всего на 20%), что свидетельствует об усилившемся влиянии пандемии на рентабельность различных отраслей. На смену машиностроению, химической промышленности, торговле продукцией машиностроения, легкой промышленности, электроэнергетике пришли такие отрасли, как добыча и переработка энергетического сырья, торговля фармацевтическими товарами, фармацевтическая промышленность, производство бумаги и бумажных изделий, ИКТ.

В условиях трансформации экономической реальности

Пандемия так и не смогла сдержать развитие феномена быстрорастущих компаний в России, число которых продолжало устойчиво увеличиваться. Окажет ли «санкционная истерика» сдерживающее влияние на появление точек ускоренного роста в российской экономике, будет ясно уже через год. Очевидно, что потенциал российской экономики для «газелей» остается далеко не исчерпанным. В его основе – практически полная самообеспеченность России ресурсами, ключевыми для развития любой страны (энергия, продовольствие, металлы, лес и пр.), что создает значительные возможности для маневра в ходе активно начавшейся трансформации экономической реальности.

ТОП-5 быстрорастущих компаний России в 2016-2020 гг.

- ООО «НАФТАИНВЕСТ» – один из крупнейших операторов, специализирующихся на поставке качественных нефтепродуктов оптом и комплексной реализации нефтеторговых контрактов.

- ООО «ЮЖНЫЕ ВТОРИЧНЫЕ МЕТАЛЛЫ 23» – один из крупнейших операторов по оптовой торговле отходами и ломом черных и цветных металлов.

- ООО «БЕТРИНГ» – официальная букмекерская контора, предлагающая широкую линию спортивных событий для ставок на спорт.

- ООО «БК ОЛИМП» – официальная букмекерская контора, предлагающая широкую линию спортивных событий для ставок на спорт.

- ООО «ПРОМЫШЛЕННАЯ ГРУППА «УРАЛВТОРМЕТ» – один из крупнейших операторов по оптовой торговле отходами и ломом.

ТОП-50 быстрорастущих компаний России доступен по ссылке.