Пользователям СПАРКа доступны готовые сервисы оценки финансовых рисков, связанных с компанией-контрагентом. Эти сервисы оказывают существенную помощь в экспресс-анализе контрагента и проявлении должной осмотрительности при выборе новых партнеров.

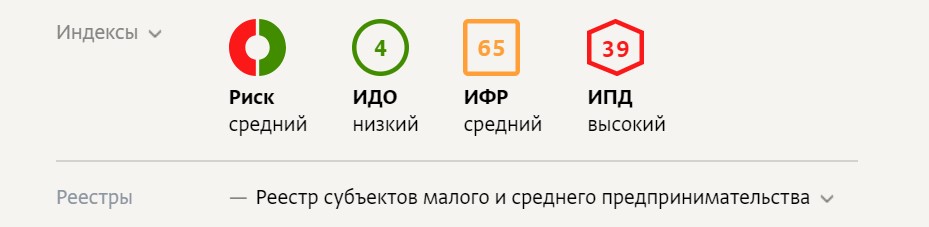

Оценка уровня надежности контрагента в СПАРКе возможна с помощью скоринговых показателей, рассчитывающихся индивидуально для каждой компании на основе имеющихся данных. На карточке компании и ИП отображаются уже готовые индексы, с помощью которых легко выявить потенциальные риски и сократить время на принятие решения:

- Сводный индикатор риска - совокупная оценка надежности компании, рассчитываемая на основании публично доступной информации о деятельности юридического лица;

- Индекс должной осмотрительности (ИДО) – скоринг, показывающий вероятность того, что компания является «фирмой-однодневкой»;

- Индекс финансового риска (ИФР) – оценка вероятности неплатежеспособности компании;

- Индекс платежной дисциплины (ИПД) – показатель, учитывающий своевременность оплаты компанией счетов.

Сводный индикатор риска

Сводный индикатор риска является совокупной оценкой аналитических показателей, включая Индекс Должной Осмотрительности, Индекс Финансового Риска и Индекс Платежной Дисциплины (см. ниже), а также Статуса компании (состояние ликвидации, банкротства и т.д.).

Представляет собой 3 значения риска: низкий, средний и высокий.

Индекс должной осмотрительности

Индекс Должной Осмотрительности представляет собой значение от 1 до 99, где более высокое значение отражает большую вероятность того, что компания создана не для уставных целей, а в качестве "транзакционной единицы", не имеющей существенных собственных активов и операций, или является "брошенным" активом.

На карточке компании в СПАРКе индикатор отображается в виде светофора: зеленый – низкая опасность, по мере нарастания красного цвета опасность усиливается.

Индекс должной осмотрительности – уникальная скоринговая модель, учитывающая около 20 различных факторов. Индекс рассчитывается практически для всех 3,5 млн действующих в России коммерческих структур.

При разработке модели анализировался международный опыт, детально изучались факторы, свидетельствующие о неблагонадежности компаний, проверялись различные математические методы, на основании которых могут учитываться эти факторы.

Партнером "Интерфакса" при разработке Индекса должной осмотрительности стал Институт управления стоимостью - один из ведущих российских аналитических центров в области современных экономико-математических моделей.

Аналитическая модель индекса постоянно дорабатывается, благодаря чему точность оценки, которую он дает, постоянно растет. Это дает возможность повышать уровень прозрачности российского бизнеса, с большей точностью выявлять компании, работа с которыми может оказаться рискованной.

Сегодня около трети доначислений, которые делают налоговые органы, связаны с претензиями, что та или иная компания не проявила должной осмотрительности при выборе контрагента, и он в итоге оказался «однодневкой». Таким образом, «фирмы-однодневки» и транзакционные компании представляют угрозу для законопослушных предпринимателей не только с точки зрения прямой угрозы мошеннических действий, но и с точки зрения налоговых последствий.

Индекс финансового риска

Индекс Финансового Риска (ИФР) представляет собой значение от 1 до 99, где более высокое значение указывает на наличие признаков неудовлетворительного финансового состояния, которые могут привести к тому, что компания утратит платежеспособность.

Для расчета индекса используются комбинированные финансовые коэффициенты компании, такие как коэффициенты ликвидности, достаточности оборотных средств, автономии и другие. Модель построена с использованием нейросетевого моделирования.

ИФР не является кредитным рейтингом по смыслу Федерального закона N 222-ФЗ от 13.07.2015, Council Regulation (EU) 2022/428, Council Regulation (EU) No 833/2014, Council Regulation (EC) No 1060/2009, поскольку рассчитывается согласно математической модели на основе только открытых статистических данных и без участия человека, оценивает платежеспособность, а не кредитоспособность, не проходит процедуры подтверждения, присвоения и пересмотра.

Индекс платежной дисциплины

Индекс Платежной Дисциплины (Paydex) представляет собой значение от 0 до 100, где более низкое значение указывает на высокий риск просрочки платежей.

Индекс рассчитывается автоматически на основании данных по платежам компании, полученным от участников программы "Мониторинг платежей".

Зачем нужен индекс:

- Изменение значения индекса может сигнализировать об изменении финансового положения или платежной политики компании;

- Индекс позволяет сравнивать платежную дисциплину разных компаний и делать выводы, у кого она лучше.

Источником информации являются данные о своевременности погашения дебиторской задолженности покупателей, полученные от поставщиков товаров/услуг – участников проекта "Мониторинг платежей". Данные передаются ежемесячно, индекс обновляется автоматически по факту загрузки новой информации.

Как формируется индекс:

- Индекс рассчитывается только на основании имеющихся данных от Участников. При получении новых данных индекс автоматически пересчитывается;

- Индекс рассчитывается только при наличии в данном месяце информации как минимум от 2-х компаний-участников проекта «Мониторинг платежей»;

- Обязательно раскрывается, какой объем информации использовался для расчета индекса: количество участников, предоставивших данные; количество проанализированных выставленных на оплату счетов / счетов-фактур; общая сумма этих выставленных на оплату счетов / счетов-фактур.

- Значение индекса может составлять от 0 до 100, где 0 - максимальная задержка платежа (120 дней и более), а 100 - досрочное погашение счетов (за 30 дней). Таким образом, чем значение показателя выше, тем лучше уровень платежной дисциплины компании.

Факторы риска

При проверке благонадежности контрагента СПАРК не только дает агрегированную оценку компании в Индексах, но и показывает конкретные факторы риска, на которые необходимо обратить внимание, например:

- компания зарегистрирована недавно;

- имеет минимально разрешенный размер УК;

- у компании имеются неоплаченные долги (исполнительные производства);

- адрес регистрации, руководитель, телефон - массовые;

- компания входит в "негативные" списки;

- частая смена руководителя;

- последняя бухгалтерская отчетность совпадает с предыдущим периодом;

- рост исковой нагрузки по отношению к компании со стороны ее контрагентов.

Всего отслеживается более 40 факторов риска, которые могут свидетельствовать о фактах мошенничества, и на которые стоит обратить внимание при проверке.

Для отдельных факторов используются специальные математические модели с применением временных рядов. Такой подход позволяет выявлять отклонения и всплески показателей, например, это резкий рост исковой нагрузки по отношению к компании со стороны ее контрагентов. Такой фактор сигнализирует о серьезных проблемах у юридического лица и о риске невыполнения обязательств по заключенным договорам и контрактам.